両建て、サヤ取りと、リスクヘッジについてお伝えしてきましたが、究極のリスクヘッジと言われているのがポートフォリオです。

ポートフォリオを組んでより安全にポジションの保有が出来る通貨ペアの組み合わせ方法を習得しましょう。

ポートフォリオとは

金融におけるポートフォリオは、複数の投資先を設けることでリスク分散をする意味で使われています。

株などの投資の場合はリーマンショックなどの暴落時は分散していてもマイナスになってしまいますが、FXの場合は売りと買いどちらからも入ることができるので、うまく複数通貨を選べばリスクを減らすことができます。

では、どのようにポートフォリオを組むのがよいのでしょうか。

通貨ペアの仕組み

サヤ取りに適した通貨ペアとして前回の記事「リスクヘッジ&世界三大利殖 サヤ取りでローリスクな取引を」で紹介したのは、EUR/ZAR・USD/ZARのペアでした。

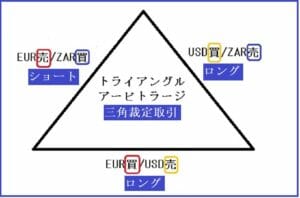

これに、EUR/USDの通貨ペアを加えることで、トライアングル関係が完成し、リスクヘッジ効果は倍増します。

EUR/ZARのペアでは、ユーロ売りのショートポジションを、USD/ZARとEUR/USDはそれぞれ米ドル買いとユーロ買いのロングポジションを取得します。

EUR/ZAR ショート:USD/ZARロング:EUR/USDロングの関係は、

EUR売ZAR買:USD買ZAR売:EUR買USD売

となります。

この3通貨のペアを所持すると、EUR:ZAR:USDの3通貨全てロングとショートどちらも所持する形になります。

これを、トライアングル・アービトラージ(三角裁定取引=究極の両建て)といいます。

3通貨全てをロングとショートどちらも所持するので、非常に変動率(ヒストリカルボラティリティ)が小さくなります。

ヒストリカルボラティリティ

ヒストリカルボラティリティとは、過去の通貨の動きから、その通貨の変動幅を数字で表したものになります。

「ボラ」と略したり、「HV」と記されたりします。

変動幅が少ないということは、利益も少ないけれど、損益も少ないということです。

トライアングル・アービトラージでは、ヒストリカルボラティリティが非常に小さくなり、リスクが少なくなります。

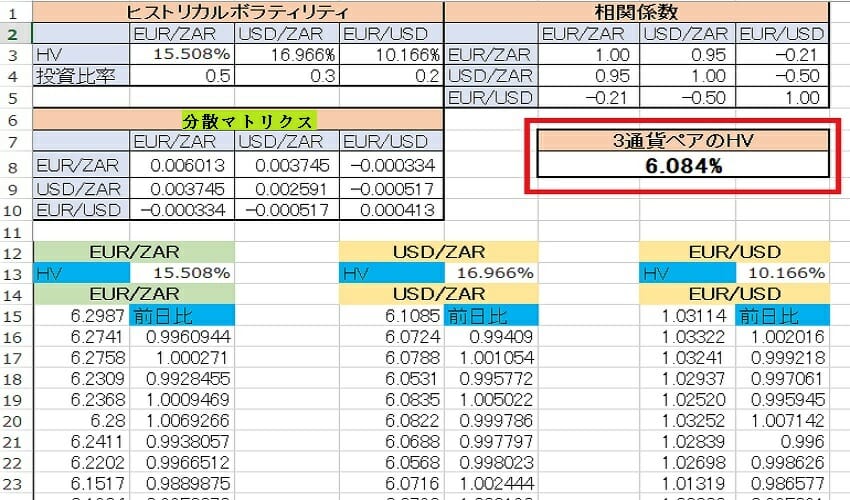

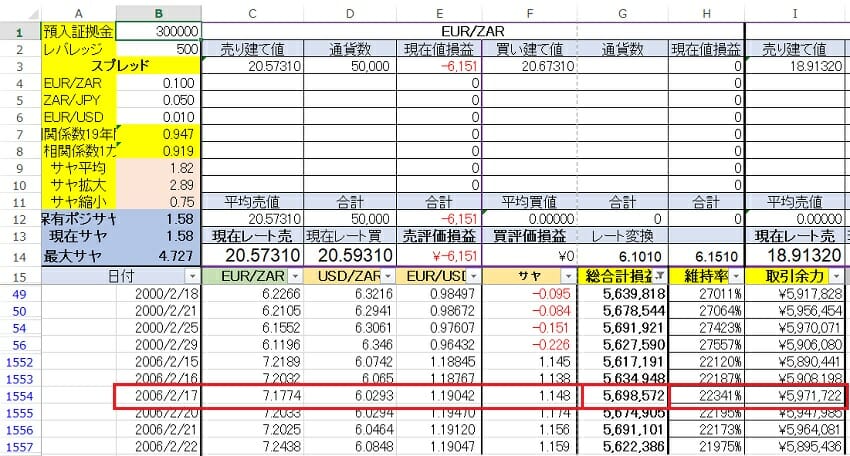

下記画像はエクセルで「EUR/ZAR」「USD/ZAR」「EUR/USD」3通貨ペアの20年間のヒストリカルボラティリティと、3通貨ペア間の相関係数を計算し、投資比率に応じて分散マトリクス表を作成し、3通貨ペアを保有することで全体のボラが如何に小さくなるかを表したものです。

投資比率はEUR/ZAR5万通貨(0.5Lot)、USD/ZAR3万通貨(0.3Lot)、EUR/USD2万通貨(0.2Lot)の5:3:2としています。

単独ですと、EURZARのボラは15.508%、USD/ZARのボラは16.966%、EUR/USDのボラは10.166%となり、非常に高いです。

それが、3通貨ペア保有することで、ボラの高さを6.084%まで抑えることが可能になります。

最大利益と最大リスク

では次に、20年間のデータから得られる最大利益と最大リスクを抽出してみます。

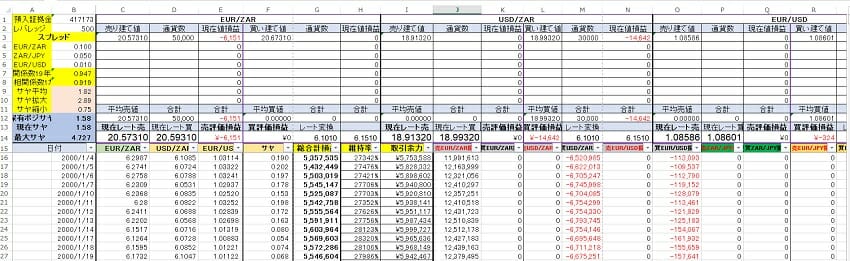

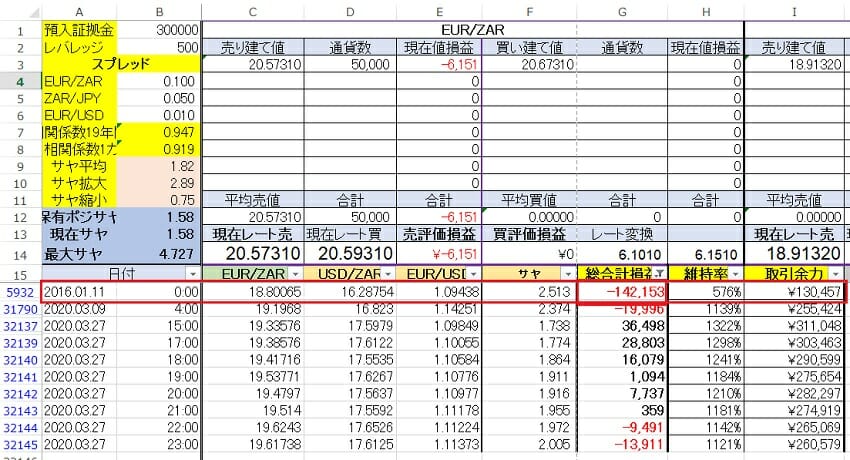

下記画像はエクセルに「EURZARショート20.5731を5枚」、「USD/ZARロング18.9932を3枚」、「EUR/USDロング1.08601を2枚」を5:3:2の割合で保有した場合に20年間で得られる最大の利益と、最大のリスクを抽出したものです。

投資金額は30万円、レバレッジ500倍、スプレッドはEURZARとUSD/ZARは100pips、EUR/USDは10pipsで計算しています。

過去20年間のデータで得られる最大の利益は5,698,572円になります。

過去20年間のデータで受ける最大のリスクは-142,153円になります。

「EURZARショート20.5731を5枚」、「USD/ZARロング18.9932を3枚」、「EUR/USDロング1.08601を2枚」を20年間のデータにてシミュレーションをすると、得られる利益は5,698,572円が見込め、その利益を得るまでに受ける最大のリスクは-142,153円になるということがわかります。

最大リスク時の維持率が576%、取引余力は130,457円ですので、30万円の資金でも十分に耐えられます。

ちなみに過去20年間に発生したリスクは以下のとおりです。

・2007年にサブプライム住宅ローン崩壊により始まる世界金融危機

・2008年9月にはリーマンブラザースの経営破綻による「リーマンショック」発生

・2016年1月南アフリカランドの大暴落が発生し史上最安値

・2018年8月トルコリラショックで新興国通貨が打撃

・2019年1月フラッシュクラッシュ発生で全通貨暴落

・2020年3月コロナショック南アフリカランドは史上最安値を更新

これらのリスクからでも損益を出さなかったポートフォリオのリスクヘッジは覚えておいて損はありません。

まとめ

通貨ペアを複数持ち、リスクヘッジをする仕組みを作り上げるポートフォリオ。

良いポートフォリオを組めれば、相場の激変にも対応でき、滑らかな上昇曲線で収益が増していきます。

その際に重要なのは、ヒストリカルボラティリティを緩やかな変動に抑えるための通貨ペアの組み合わせです。

適したペアでのトライアングル・アービトラージはボラティリティを抑える効果として、最高のポートフォリオと言えます。

今回は3通貨でのトライアングルを検証しましたが、他にも、6通貨、9通貨と複数通貨でポートフォリオを組むことでより安全に収益を増やすことが出来るでしょう。

その際に、気を付けないとならないのがスワップポイントです。

全通貨のポジションを所持した際に、長期保有を考慮して、スワップポイントがプラスになるように通貨ペアを組み合わせることが重要です。

ロングもショートもマイナススワップポイントのケースや、両方がプラススワップになるケースもありますので注意しましょう。

ポートフォリオを計画する際は、今回のように取得予定ポジションを過去データからシミュレーションし、最大益と最大リスクを認識しておくことでよりリスクを抑えた取引ができます。

過去の為替レートなどのヒストリカルデータが取得できるFX業者はこちら